「貯金感覚でできる3000円投資生活」

私はおよそ4年前の2019年にたまたま書店で手に取った本書に影響されて投資を始めました。

本書では誰でも無理なく簡単に投資が始められる方法として投資信託を進めており、

毎月3000円ずつ「楽天・全世界株式インデックスファンド」を積み立てようというものです。

現在は銀行預金では利息は付かず、ほとんどお金が増えない時代です。

本書で勧められている投資信託を年利平均5~6%で運用することができれば、銀行預金よりも

大きな資産を築くことができます。将来に備えて是非今から投資を始めてみませんか。

投資はとにかく早く始めることが大切

毎月3000円と聞いて、たったそれっぽっちでお金が増える訳がないと思われている方も

多いと思います。確かに1年や2年では大きく増えることはありません。

積み立て投資は10年20年30年とかなりの長期間を見据えて行うものです。

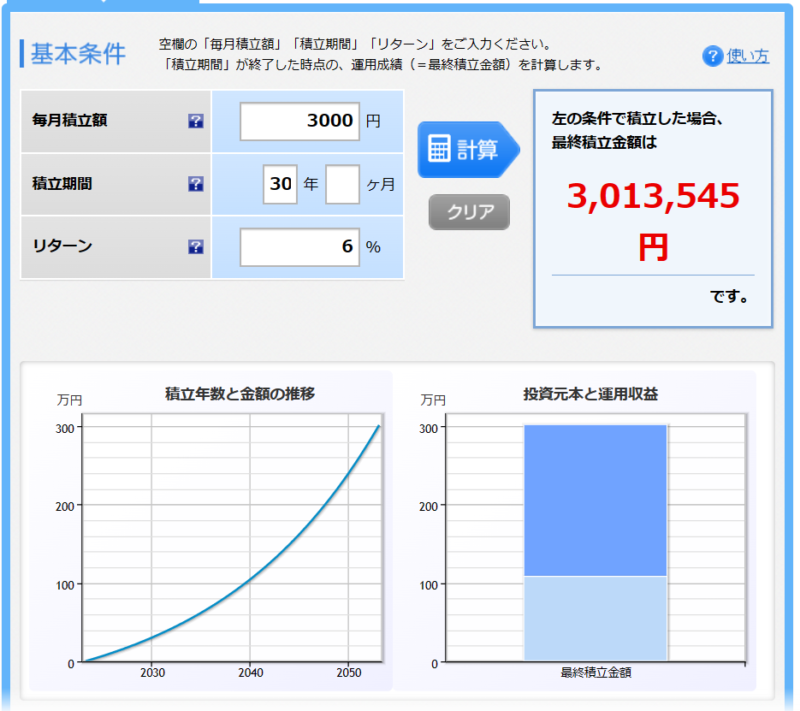

本書で紹介されている「楽天・全世界株式インデックスファンド」を毎月3000円で年利6%で

30年積み立てると投資元本108万円に対して運用益は193万円となり約300万円になります。

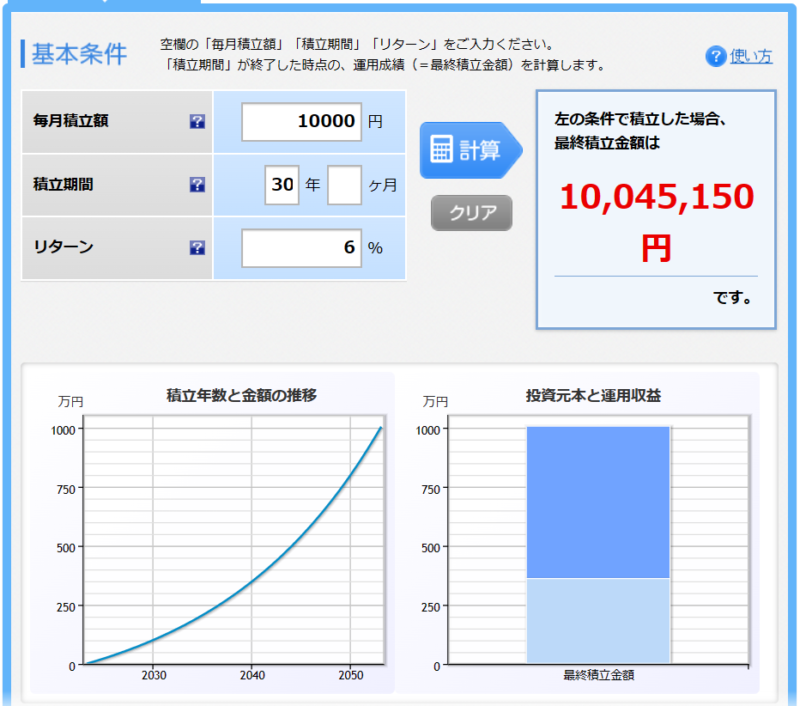

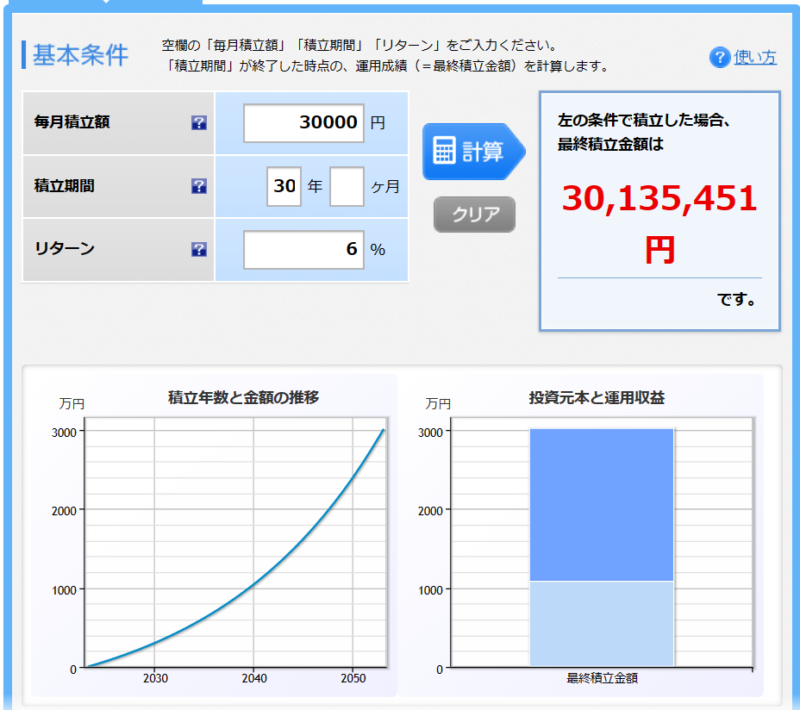

毎月10000円なら30年後には約1000万円、毎月30000円なら30年後には約3000万円にも

なります。※いずれも年利平均6%で運用した場合です。

投資は怖いと思う方も多いと思いますが、初めは3000円から始めて無理のない範囲で投資額を

増やして毎月コツコツと運用を続ければ、複利が働いて大きな資産を築くことがお分かり頂けると

思います。現在30歳の方が毎月30000円を定年間際まで積み立てることができれば、老後2000万円

問題が解決できてしまいますね。

インデックスファンドへの投資は失敗する可能性が極めて低い

本書では「楽天・全世界インデックスファンド」と呼ばれる投資信託を毎月定額で購入して

資産運用をしましょうと勧められています。では「投資信託」や「インデックスファンド」とは

何かということについて簡単に説明したいと思います。

投資信託とは

まず投資信託とは投資家から集めたお金を投資のプロであるファンドマネージャーが運用し、

その成果に応じて投資家に収益を分配するというものです。

投資家が運用をファンドマネージャーに信じて託すということで投資信託という訳です。

投資信託は複数の銘柄の株式や債券などの詰め合わせパックのようなもので、個別株投資のように

決まった銘柄に1点買いする訳ではなく複数の企業などに分散投資できるという大きなメリットが

あります。

インデックスファンドとは

インデックスファンドとは市場全体の動きを示す代表的な指数に連動した成果を目指して

運用されるものです。日本で言えば「日経平均株価」や「TOPIX」、アメリカで言えば

「NYダウ」や「S&P500」などが代表的なものになってきます。

例えば日経平均株価に連動するインデックスファンドを購入していれば、毎日の株価の値動きに

応じてインデックスファンドの価額も上がったり下がったりします。

インデックスファンドの価額の変動は緩やかで、市場に成長の余地や可能性がある限り基本的には

価額が上がっていきます。インデックスファンドはリスクが低い代わりにリターンも飛び抜けて

大きいわけではないですが、小さなヒットが継続的に出やすいものです。

プロの投資家でもたいていはインデックスファンドを保有しているようです。

ちなみに本書で勧められている「楽天・全世界インデックスファンド」は「FTSEグローバル・

オールキャップ・インデックス(円換算ベース)」に連動する運用成果を目指しています。

何だか良く分からないですが、要は先進国から新興国まで全世界の株式市場の動きを表しており、

約9000銘柄の株式に分散投資することができるという訳です。

ネット証券で口座を開設して投資を始めよう

投資を始めるにあたって、まずは証券口座を開設する必要があります。

本書では「SBI証券」と「楽天証券」が紹介されていますが、私は楽天会員に登録しており、

楽天経済圏の恩恵を受けたかったので楽天証券を選びました。同時に楽天銀行の口座を開設して

楽天証券と結びつける(マネーブリッジ)ことで年間0.1%の預金金利を付けることもできました。

口座の種類は「特定口座」にする

口座開設の際には「特定口座」にするか「一般口座」にするかを尋ねられます。

投資によって年間20万円以上の利益が出ると、確定申告をして税金を納める必要があります。

その際に「年間取引報告書」という書類が必要となるのですが、特定口座にしておけばその書類を

自動的に作成してくれるシステムがあります。

また、「源泉徴収あり」と「源泉徴収なし」のどちらにするかを尋ねられます。

これについては源泉徴収ありとしておけば必要な手続きを証券会社が代行してくれるので

自分で確定申告をしなくて良いのですが、基本的に投資信託は10年20年と売らずに持って

おくことが前提なので、口座開設時点ではどちらを選んでいても良いと思います。

積立金額と分配金コースを選ぶ

口座開設が完了すると実際に商品を選ぶことができるようになります。

本書では「楽天・全世界インデックスファンド」を推していますので、何を買えば良いか迷う方は

まずはこちらの商品を購入してみましょう。私も初めは何が何だか分からなかったので、本書の

通りに「楽天・全世界インデックスファンド」を購入しました。

実際に商品を購入すると「目論見書」を閲覧した後に「積立金額」「決済方法」「分配金コース」

を設定する画面が出てきます。

積立金額は自分が毎月無理なく積み立てることができる金額(本書では3000円)を入力しましょう。

決済方法は月々の購入金額の引き落とし日ですが、これは何日でも構いません。

給料日と同日にしておけば自動的に貯金するような感覚でできるのではないかと思います。

分配金コースについては「再投資型」にしましょう。運用した得た利益を再び運用するので

複利の効果を得ることができます。以上で設定完了です。あとは毎月決まった日に決まった金額を

自動的に積み立てることができますので、ほったらかしにしておくだけOKです。

つみたてNISAやiDeCoを活用して投資を進めよう

近年は超少子高齢化や年金制度が行き詰っている状況であり、国は国民一人ひとりが預貯金から

投資にシフトチェンジして自分たちの資産を増やすように呼び掛けています。

年金保険料をきちんと納めても将来十分な見返りを出せないかもしれないから、

自分たちの老後資金は自分たちで用意して下さいねということです。

そこで近年「つみたてNISA」や「iDeCo」等の制度が用意されました。

両者の特徴を簡単に見ていきましょう。

つみたてNISAとは

つみたてNISAは2018年にスタートした制度で、専用の口座で投資信託を積立てで購入した場合、

それによって得られた利益は20年間非課税になるというものです。

非課税投資枠は年間で40万円あり、最大で800万円分の投資信託を非課税で運用できる訳です。

仮に5%の利回りで運用した場合、20年後に得られる利益は約570万円になります。

これを売却した場合、通常の口座なら20%の税金がかかるため約114万円引かれてしまいますが、

つみたてNISAの口座で売却すれば全額免除となり、丸々もらえることができます。

注意しなければならないのは、つみたてNISA口座で購入した投資信託はいつでも売却可能ですが、

一度売却してしまうとその分の非課税投資枠は途中で復活することができなくなります。

20年かけて800万円の投資信託を購入したとしても途中で200万円を売却してしまうと、

最終的に非課税メリットを受けられるのは600万円分ということになります。

似たような制度でNISAもありますが、こちらは非課税投資枠が年間120万円ある代わりに

積立期間が最大5年間となっています。つみたてNISAが最大20年ですので、投資額はNISAの方が

多いですが、積み立てられる期間はつみたてNISAの方が多いことが分かります。

〈つみたてNISAとNISAの違い〉

| 種類 | つみたてNISA | NISA |

| 対象年齢 | 20歳以上 | 20歳以上 |

| ロールオーバー | 不可 | 可 |

| 非課税投資枠(年間) | 40万円 | 120万円 |

| 非課税投資枠(総額) | 800万円 | 600万円 |

| 節税メリット | 運用で得た利益は非課税 | 運用で得た利益は非課税 |

| 投資方法 | 積立投資のみ | 制限なし |

| 出金 | 自由 | 自由 |

iDeCoとは

iDeCoとは個人型確定拠出年金のことで、毎月決まった額の掛金を積み立て、

それを運用することで自分の老後資金をつくるという私的年金制度です。

個人型は元々は自営業者や企業年金制度がない会社員の加入を目的としていたものでしたが、

2017年から利用対象範囲が拡大され、主婦や公務員、企業年金制度がある会社員など実質的には

20~60歳であれば誰でも利用できるようになり、「iDeCo」という愛称が付けられたようです。

iDeCoは下表の通り人によって掛金の上限額が変わります。

〈掛金の上限額〉

| 公務員 | 会社員 (企業年金あり) | 会社員 (企業年金なし) | 扶養に 入っている主婦 | 自営業・ フリーランス | |

| 月々の上限額 | 12,000円 | 12,000円 | 23,000円 | 23,000円 | 68,000円 |

自営業者やフリーランスは会社員のように厚生年金がないため、掛金が多くなっています。

iDeCoの最大のメリットは節税しながら老後資金をつくることができる点で、掛金は全額所得控除

することができます。

〈年間節税額の目安〉

| 課税所得 | 税率 | 公務員・会社員 (企業年金あり) | 会社員 (企業年金なし) | 自営業・ フリーランス | |

| 年間掛金上限額 14万4000円 | 年間掛金上限額 27万6000円 | 年間掛金上限額 81万6000円 | |||

| 所得税 | 住民税 | 年間節税金額 | |||

| 195万円以下 | 5% | 10% | 2万1600円 | 4万1400円 | 12万2400円 |

| 195万円超 330万円以下 | 10% | 2万8800円 | 5万5200円 | 16万3200円 | |

| 330万円超 695万円以下 | 20% | 4万3200円 | 8万2800円 | 24万4800円 | |

| 695万円超 900万円以下 | 23% | 4万7520円 | 9万1080円 | 26万9280円 | |

| 900万円超 1800万円以下 | 33% | 6万1920円 | 11万8680円 | 35万880円 | |

| 1800万円超 4000万円以下 | 40% | 7万2000円 | 13万8000円 | 40万8000円 | |

| 4000万円超 | 45% | 7万9200円 | 15万1800円 | 44万8800円 | |

例えば企業年金のない年収500万円の会社員が、年間27万6000円を満額掛けた場合は

年間約8万円が所得控除となり節税になるということです。

iDeCoは60歳まで受給することができないため、会社員の方は厚生年金にさらに上乗せした

3階建ての年金を積み立てていくようなイメージですね。

慣れてきたら投資額を増やしてリターンを増やそう

本書で紹介されているように、私も初めは3000円からつみたてNISAを始めましたが、

段々と投資額を増やしていき、今ではほぼ満額の月33,000円(年間40万円)を積み立てています。

やはり投資額が少ないとどうしてもお金が増えていく実感がないんですよね。

ただ、投資はあくまで余剰資金で行うものですので、自分のできる範囲のお金を無理なく

積み立てるようにして下さい。極端な話、借金をしてまで投資に回すなどという事は

本末転倒になってしまいますので。

まとめ

現在は銀行に預けても全く利息が付かず、ほとんど資産を増やすことができない時代です。

私も本書の影響で積み立て投資を始めてから順調に資産を増やしていくことができています。

本書で紹介されているように投資信託を無理のない範囲のお金で毎月積み立てることで、

銀行よりも利息の良い貯金感覚で始めてみてはいかがでしょうか。

コメント